危疾保險有甚麼用?比較醫療產品保障、保額、保費及投保注意事項

意外及健康文章2024年6月21日

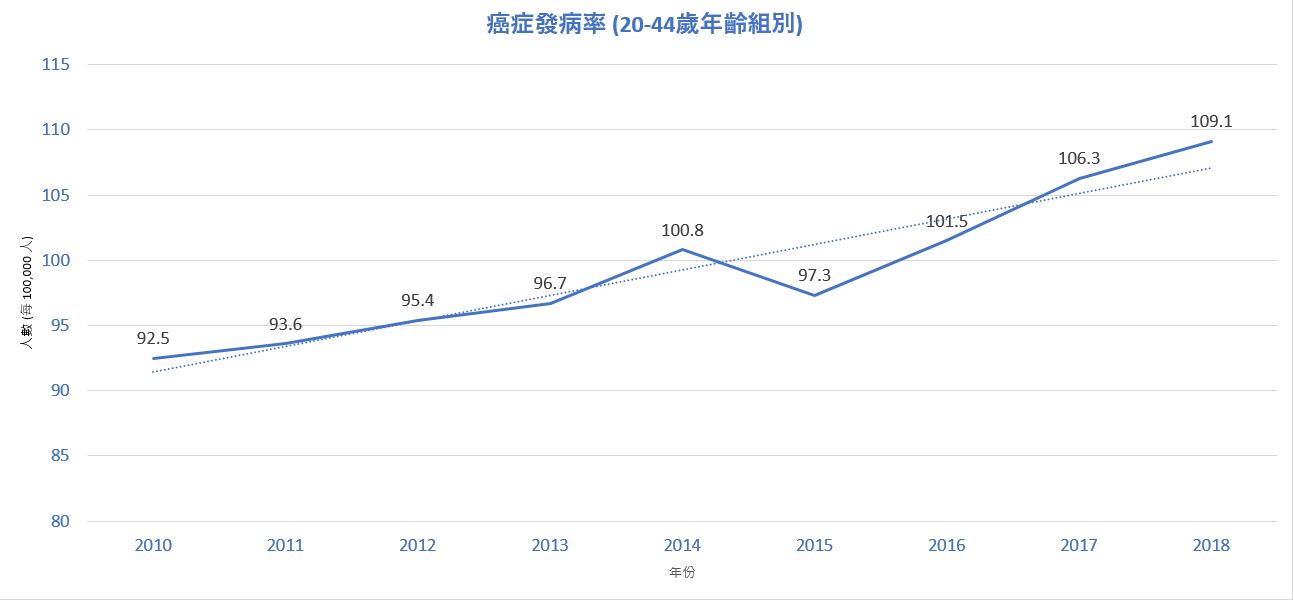

不要以為只有上了年紀的人才會有患危疾的風險,其實年輕人同樣有機會患上危疾,而這個趨勢亦越來越明顯!據統計,二十至四十四歲的患癌人數由2010年的0.09%上升至2018年的0.109%,在8年間共上升了21%1,反映危疾年輕化已經成為趨勢。

萬一不幸患上危疾,病人不但要負擔龐大的醫療費用,家人更加有可能失去重要的經濟來源,而危疾保險計劃便可以為受保人提供一筆過的現金自由使用,以解決當下的燃眉之急。但原來危疾保險也有分成不同的類型,究竟哪一種比較適合您?純危疾保障和具儲蓄成分的危疾保障有什麼分別?甚麼人應該購買危疾保險?以下為您逐一講解!

資料來源:香港癌症資料統計中心,香港癌症統計數字

目錄(點擊跳往相關段落)

甚麼是危疾保險?

危疾保險是指承保指定範圍嚴重疾病的保險產品,以整筆一次性賠償為主,為受保人在確診指定程度的危疾後提供緩解燃眉之急的現金支援。當受保人確診受保疾病後,即可獲得現金賠償,可自由運用於醫療或生活開銷上,減輕受保人的金錢負擔。

| 危疾保投保形式 | 獨立保障形式或附加保障形式 |

| 危疾保保障內容 | 保障受保人確診受保疾病時,可獲得相對應的保障金額,以應付醫療及其他潛在開支 |

| 危疾保受保年齡 | 一般為出生後15日至65歲,可續保至100歲或更長 |

| 危疾保受保疾病 | 主要涵蓋癌症、心臟、中風、主要器官等相關危疾,以及原位癌等早期嚴重疾病 |

危疾保險究竟有沒有用?為什麼要投保?

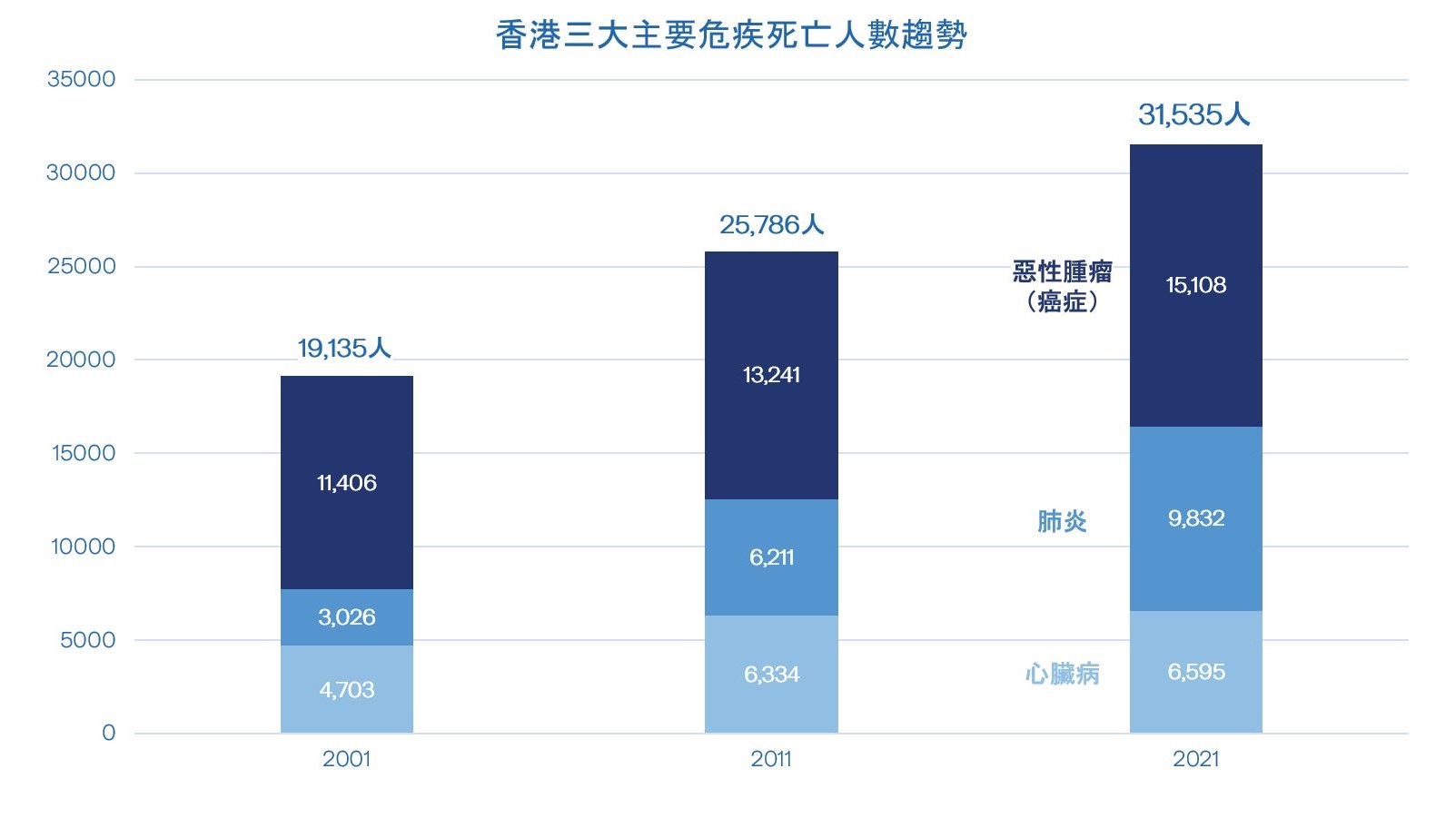

不少香港人都以為自己患上危疾機會不高,因此認為沒有購買危疾保險的必要,但其實危疾個案近年皆有上升的趨勢。根據衞生署衞生防護中心2,本港頭三大致命殺手分別為癌症、肺炎及心臟病。香港人工作忙碌,食無定時、缺乏運動的生活模式,更加大大增加患上危疾的機會。

一旦不幸確診而需要接受治療,選擇私家醫院就診的病人往往需要負擔動輒數以十萬計港元的醫療及藥物費用。而一般公立醫院的等候期極長,病人或需要等候幾個月甚至以年計才能開始接受治療,過程中極有可能會延誤病情,錯過治療的黃金機會。這時,危疾保險的保障金額便可讓病人有更多選擇;除公立醫院外,亦可考慮到私家醫院及早就醫。此外,受保人亦可將保障金額當作暫時的收入來源,以減輕治療期間病人因失去經濟收入而對家庭造成的影響。

資料來源:衛生署衛生防護中心,《二零零一年至二零二一年主要死因的死亡人數》

日益高昂的醫療費用無疑會為病人帶來沉重的財務壓力,病人在康復期間更有可能會令家庭暫時失去收入。而購買危疾保險的主要目的便是保障自己患病時的經濟穩健性,危疾保障使受保人能夠直接獲得部分或全部現金賠償。假如你有家庭負擔,而不希望原有的理財規劃因患病而受影響,便應該考慮購買危疾保險。

不同類型的危疾保險產品比較

危疾保險對大部分人來說都十分重要,若他日不幸患上嚴重疾病,既可獲得保險公司一筆過的賠償,又可與實報實銷的醫療保險互補。

香港市面上危疾保主要分為兩種,包括定期危疾保險(或稱純危疾保險)及終身危疾保險(或稱危疾儲蓄保險),究竟兩者又有何不同?

危疾保險比較:儲蓄型vs純危疾

儲蓄型危疾保險(終身危疾)是什麼?

顧名思義,儲蓄型危疾保險一般含有投資或儲蓄成分,保費較高,供款年期亦較長如果投保人在保障期內沒有患上危疾,投保人更可按保單規定連同紅利或利息一同提取現金價值並終止保單,亦即「攞返啲錢」。

純危疾保險(定期危疾)是什麼?

與儲蓄型危疾保險不同,屬於純保障型的危疾保險並沒有儲蓄成分和退保現金價值。於同一保額下相對的保費較低,因此投保人可以較低的價錢換取最大的保障效果。如投保人在保障期內患上指定的危疾,保險公司便會以一筆過形式提供賠償。

有一類型的純危疾保可逐年續保,投保人不會被保單「綁死」,因此較為適合想靈活調配資產或純粹需要危疾保障的人士。

|

|

定期危疾保險(純危疾保險) | 終身危疾保險 ( 危疾儲蓄保險) |

|

賠償方式 |

一般以單次賠償為主 | 單次或多次賠償 |

|

保障年期 |

一般到期時續保到65-80歲 | 一般保障至終身 |

| 供款年期 | 每年供款到保單完結 | 一般為期5/10/15/20年 |

| 現金價值 | 沒有 | 有 |

| 儲蓄成份 | 沒有 | 有 |

| 保費 | 同一保額下相對較低 | 同一保障下相對較高 |

小知識:危疾保險中的「人壽成份」是指什麼?

部分危疾保險含有人壽保障成分。如投保人在保障期內不幸身故,家屬或受益人亦可以獲得身故賠償。

有些危疾保單設有「無索償保費回贈」選項,指的是什麼?

有些危疾保險計劃設有「無索償保費回贈」選項。意思就是,如果受保人在購買危疾保險後沒有作出過任何索償,那麼受保人便可在保單期滿時獲得全額保費回贈。舉例,Mary購買了10年期的危疾保障,每年供款$10,000元,繳付年期為3年。如果Mary在保單期內健康狀況良好,沒有作出過任何索償,那麼Mary便可在第10個保單年度結束時(即保單期滿),全數獲得$30,000元的保費回贈($10,000元 x 3年)。3

危疾保險vs醫療保險比較

危疾保和醫療保雖然具有相近性質,都是希望保障受保人因健康問題而引致的財務負擔,但覆蓋範圍與保障額大有不同。我們又應該如何比較危疾保險和醫療保險?

危疾保險主要提供患上嚴重疾病時的財務支援,當受保人被診斷任何一項在危疾保單內受保疾病時,可以獲得一筆過的現金賠償,讓患者能彈性地應付日常生活及醫療開支。

醫療保險則保障在醫療費用方面的支援,讓客戶向保險公司索償治療期間的醫療費用及開支,如住院費、手術支出、康復治療花費等,讓受保人根據各項指定賠償限額,選擇適切的醫療服務。

|

|

危疾保險 | 醫療保險 |

| 保險目的 | 患上嚴重疾病時的財務支援 | 醫療費用方面的支援 |

| 賠償方式 | 一筆過指定金額賠償 | 實報實銷賠償(單次或多次) |

| 保障範圍 | 可分為定期危疾保險和終身危疾保險兩種,在達到指定的賠償次數後,保單便會終止 | 主要針對與住院、手術和康復有關的醫療費用 |

| 使用靈活性 | 受保人可自由運用賠償金額 | 賠償只可用在合資格醫療開支的項目上 |

| 保費結構 | 大部分終身危疾計劃會保證供款期間保費不變^ | 隨年紀而增加保費 |

醫療、危疾二揀一就夠?看看生活例子

陳先生本身有購買醫療保險,在發生意外或遇上疾病而需要住院時,醫療保險都可以保障住院、手術費,和門診服務的支出。然而,隨着年紀增長,陳先生不幸患上癌症而需要接受治療。他的醫療保險計劃雖然能涵蓋基本的住院和手術費,但其他額外的花費(如標靶藥、免疫治療)就未必屬於醫療保險的保障範圍。但如果他購買了危疾保險,保險公司便會為他提供一筆過賠償;而陳先生亦可以將賠償金額用在所有醫療開支上,再將餘下的金額用來做生活費,以減輕家人因失去經濟支柱所造成的影響。

由此可見,危疾保險和醫療保險並不是「二揀一」的問題,他們各有不同的功能和保障範圍,在不同的情況下更可以相輔相成,為受保人提供全面的健康保障。

小知識 1. 醫療保險可附加危疾保障嗎?

由於危疾保險和醫療保險的性質不同,為了讓受保人可獲得更全面的安全網,有些保險公司會融合危疾及醫療保險;或讓投保人自選額外保障,並在三大危疾保障(即癌症、心臟病、中風)的基礎上,添加其他受保的嚴重疾病,包括早期危疾。

小知識 2. 癌症藥費賠償是甚麼?

除了一次性危疾賠償,部分保險產品更包含癌症藥費賠償,可以幫補沉重的癌症藥物費用。

.jpg?la=zh-hk)

購買危疾保險前,記得留意以下2大常見問題:

1. 您是否需要危疾保險?

在考慮購買危疾保前,應該先評估個人財務能力及規劃預算,特別是終身危疾保險因供款時間長可能會對投保人造成財務負擔。在買入危疾保障前可循以下問題思考,以釐清個人需要。

若您罹患其中一種受保疾病,您能否維持自己或受供養人的生計?

一旦患上危疾,除了病人會受影響,對於家人的經濟來源也可能會帶來嚴重衝擊。而危疾保險便正正能讓受保人在患病時,提供適切的經濟支援。除了涵蓋醫療費用外,危疾保險亦可以彌補受保人在治療期間因無法工作的收入損失。

您能應付危疾醫療費用嗎?

治療危疾往往牽涉龐大開支,除了手術費和藥物費用外,病人更需要支付住院費、檢驗費、藥物注射費等收費。以大腸癌為例,私家醫院的手術費用介乎10萬至23萬港元不等,其中尚未包含醫院費和藥費等開支;而「全包形式」的醫療套餐更可索價30萬至40多萬港元。

哪一類的危疾保險比較適合您?

儲蓄型危疾保險雖然保費較高、供款期較長,但如果您本身有長遠的儲蓄需要,又想額外添加一層危疾保障,儲蓄型危疾保險會較為適合您。相反,如果您有其他的儲蓄渠道,不想被供款期「綁死」,或純粹想以較低成本保障自己的健康,純危疾保險計劃便會更加靈活。

您的團體醫療保險計劃有否提供因患病而未能工作的保障?

越來越多公司會為僱員購買醫療保險。 然而,大部分團體醫療保險只會提供基本的醫療服務,例如網絡醫生、一般門診、牙科保健、身體檢查、因工受傷而住院等;但危疾通常並不屬於團體醫療保險的保障範圍。

2. 清楚了解危疾保單條款

保單條款是危疾保險合約的重要組成部分, 投保人在閱讀保單條款時,可注意產品是否與本身投保目的及需求相符,更要了解危疾保障涵蓋的內容和不保事項。

您必須仔細閱讀保單,因為不同保險公司提供的危疾保障不盡相同。普遍危疾保險產品所承保的疾病包括4:

- 癌症

- 中風

- 心臟病

- 腎衰竭

另外亦要留意你所購買的危疾保險計劃是否設有「生存期條款」。所謂「生存期條款」,亦即受保人在確認患上危疾後,需要生存生存達一個指定期間才可獲得賠償(一般生存期為期30至45日不等)。而部分危疾保單則不設生存期,亦即受保人在確認患上危疾後,便合資格獲得賠款。

蘇黎世保險為您提供多方面危疾及醫療保障

面對生活上的各種意外,您需要好做萬全準備,保障自己患病時的經濟來源,以應付龐大的醫療費用。無論您單純需要一份危疾保險,抑或想同時享有危疾及醫療保險的雙重保障,我們的危疾保障系列都能為您提供最適切的支援。從確診、治療到康復;日常生活開支或醫療費用,蘇黎世都能照顧您每個階段的需要,讓您專心養病。

|

計劃 |

蘇黎世危疾雙重保系列 | 至全護危疾保障計劃 |

|

計劃選項 |

•「伴您癒」危疾保障 •「易康癒」醫療保障 |

•非保費回贈選項 •無索償保費回贈選項 |

|

危疾保障摘要 |

4種重要危疾 + 3種早期危疾 + 兒童疾病* |

71種嚴重危疾 + 10種早期危疾 |

|

保障類型 |

一筆過支付危疾保障 / 醫療費用實報實銷* |

一筆過支付危疾保障 |

| 保障額 | 500,000港元–1,500,000港元 | 30,000港元–1,500,000港元 |

|

預支早期危疾保障 |

保障額的30% |

保障額的20% |

| 其他保障 |

✓癌症基因定序分析檢查* ✓為直系親屬安排癌症篩查* |

✓身故賠償 ✓深切治療賠償 ✓癌症藥物賠償 |

備註

1. 資料來源:香港癌症資料統計中心,香港癌症統計數字

2. 資料來源:衛生署衛生防護中心,《二零零一年至二零二一年主要死因的死亡人數》

3. 例子僅供參考,詳情請參考保單條款及細則

4. 資料來源: 投資者及理財教育委員會,《危疾保險》

*適用於「易康癒」

^ 市場上亦有按年供款的定期危疾,保費會按受保人年齡增長和身體狀況而作出調整 。

免責聲明

本材料中包含的資料只可作為參考之用,並不構成對任何人士的任何推薦或建議。 閣下不應僅憑本文所載的資訊作出任何決定。在根據本材料中的任何資訊採取行動前, 閣下應考慮個人情況並尋求獨立意見。

蘇黎世保險(香港)(「蘇黎世」)從其認為可靠的來源獲取本材料中的資訊,但並不保證資訊的正確性、充分性和完整性。

本材料中提及的保險產品由蘇黎世保險承保,並僅擬在香港特別行政區銷售。如根據該司法管轄區的法律,就任何保險產品或服務進行要約或邀約屬違法行為,本材料不應被視為在該司法管轄區銷售任何保險產品或服務的要約或邀約。

此處提供的產品資訊僅供參考,並不構成保險合約的一部分。有關詳細產品特點及詳細的條款及細則,請參閱相關的產品冊子及保單條款。如有任何不同之處,請以保單條款為準。蘇黎世保險保留對所有事項的最終批核和決定權。

未經蘇黎世保險事先書面許可,任何人不得複製本材料中的全部或部分資訊。在任何情況下,蘇黎世保險均不對任何人因使用、依賴或分發本材料所載資訊而引起或與之相關的任何損害或損失負責。